La factura electrónica es una herramienta clave en la era digital, emitida y recibida en formato electrónico, respaldada por firma electrónica avanzada o intercambio electrónico de datos (EDI).

Veri-factu, una modalidad de envío de registros de facturación, marca un hito al establecer requisitos y límites de adaptación hasta julio de 2025. Este cambio, parte de la Ley Crea y Crece de 2022, propulsa la transparencia en las operaciones empresariales en España.

Neteris está a la vanguardia, desarrollando una solución para Oracle JD Edwards en nuestra plataforma Cloud (AWS).

Qué es una factura electrónica

Es una factura emitida y recibida en formato electrónico que se encuentra garantizada mediante firma electrónica avanzada o comunicada mediante intercambio electrónico de datos (EDI) y que incluye una serie de datos obligatorios que facilitan su trazabilidad y la identificación de su contenido.

Qué es Veri-factu

Es una modalidad de envío de los registros de facturación a la sede de la AEAT en el momento de su producción. Este sistema ha acabado dando nombre al Reglamento que establece los requisitos que deben adoptar los programas o sistemas informáticos que soportan los procesos de facturación y fija el límite del plazo de adaptación en el 1 de julio de 2025.

El Reglamento conocido como Veri*factu no es aplicable en el territorio de régimen fiscal foral ni a aquellos contribuyentes que ya estén sometidos al SII o no tengan obligación de facturación, a diferencia del Proyecto de Real Decreto de desarrollo de la Ley Crea y Crece referido a la factura electrónica con el que es compatible.

En qué consiste el proceso de Facturación Electrónica

Se trata de un proceso automatizado y seguro de emisión de facturas en formato electrónico mediante el que se pretende simplificar la colaboración entre la autoridad fiscal y los contribuyentes.

La generalización de la facturación electrónica acomete la labor de asegurar la accesibilidad, legibilidad y conservación de los registros de facturación. Es esencial, por tanto, certificar la trazabilidad de las operaciones e impedir su manipulación indebida, garantizando de este modo la transparencia y confiabilidad de los datos en los procesos de facturación electrónica.

Guipúzcoa, Álava y ahora Vizcaya ya han llevado a cabo algo similar con la implantación de TICKETBAI. Puedes consultar la solución TicketBAI de Neteris, NETBAI.

Objetivos de la implantación de la factura electrónica

Hasta ahora la obligación de facturar de forma electrónica se limitaba a las facturas dirigidas a las Administraciones Públicas, ajustadas al formato de factura electrónica Facturae que utiliza FACe como punto general de entrada de facturas.

El objetivo de la ley al implementar la obligación de facturación electrónica entre empresas y profesionales es el de favorecer la agilización de la operativa diaria de empresas y profesionales y reducir el fraude y la morosidad. Para ello, entre otras cosas, obliga al receptor de la factura a confirmar la aceptación de esta y a informar en el momento del pago de la fecha de pago.

Nótese que la entrada en vigor y la obligatoriedad de uso de la factura electrónica no eximen de la obligatoriedad de otros procesos como la declaración y presentación del SII.

Qué elementos deberán incluirse en la factura electrónica

- Todas las facturas electrónicas deberán identificarse con un código único que necesariamente contendrá el NIF del emisor; el número y serie de la factura y la fecha de expedición de la factura.

- La autenticidad de la factura electrónica debe estar garantizada, por lo que se proponen dos opciones:

- Mediante firma electrónica avanzada.

- Mediante un intercambio electrónico de datos (EDI), cuando el acuerdo relativo a este intercambio prevea la utilización de procedimientos que garanticen la autenticidad del origen y la integridad de los datos.

- Datos obligatorios a incluir en la factura electrónica:

- Número de la factura para facilitar su trazabilidad

- Datos del emisor y del remitente

- Concepto de la factura

- Fecha de emisión

- Base imponible o tipo impositivo

- Retención del IRPF

- Importe total de la factura y método de pago

Requisitos

Para dar cumplimiento a la obligación de facturación electrónica, los contribuyentes podrán utilizar sus propios sistemas informáticos siempre y cuando estos satisfagan los requisitos establecidos por la AEAT, esto es:

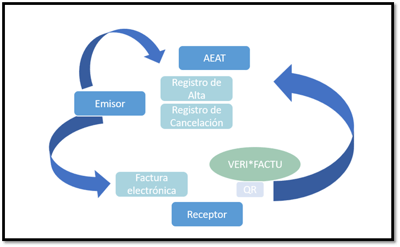

- El sistema de facturación tendrá que generar un registro de alta simultáneo o inmediatamente anterior a la emisión de cada factura y, de forma similar, se deberán generar los registros de cancelación por emisión incorrecta.

- Será imperativo agregar una huella o hash que debe ser firmada electrónicamente para garantizar la integridad de las transacciones, serán los denominados “Sistemas de emisión de facturas verificables” o sistemas VERI*FACTU.

- Se define un registro de factura con un formato y estructura determinada al que se le añaden elementos informáticos de seguridad, de forma que ese registro no podrá modificarse sin que quede traza de la modificación.

Plataformas de intercambio de facturas electrónicas

Las facturas electrónicas deberán emitirse a través de una plataforma homologada.

Se permite el uso de plataformas privadas homologadas, de la Solución Pública gestionada por la AEAT, o una combinación de ambas vías. Si se opta por el uso de la plataforma privada homologada, una copia de cada factura debe ser depositada en la solución pública.

Las empresas que reciban sus facturas electrónicas total o parcialmente a través de plataformas de intercambio privadas deben hacer público su punto de entrada de facturas electrónicas en todas sus comunicaciones con otras empresas y profesionales, y en su página web.

Ámbito de aplicación de la facturación electrónica

- Los obligados a emitir factura deberán emitirla en formato electrónico cuando el destinatario sea un empresario o profesional.

- No será de aplicación cuando una de las dos partes no esté establecida en territorio español.

Excepciones a la obligación de facturación electrónica

- Facturas simplificadas, excepto las facturas simplificadas cualificadas.

- Facturas expedidas voluntariamente sin obligación de hacerlo.

Se debe expedir la factura en formato electrónico siempre que sean facturas expedidas por terceros o por el destinatario.

Participación del receptor

Para fortalecer la transparencia se agrega la participación del receptor, bien sea otro empresario o un consumidor final, de forma que el receptor proporcionará información a la AEAT a través del código QR de la factura. El receptor de una factura electrónica debe informar de los estados de esta, bien sea su aceptación o rechazo y su fecha, y verificar su pago.

La mención VERI*FACTU en la factura permitirá al receptor verificar que la factura recibida ha sido remitida a la AEAT por su emisor, brindando confianza en las transacciones.

Entrada en vigor y plazos

Facturación electrónica

Se otorgará un periodo de adaptación gradual a la norma en función de la cifra de facturación.

- La entrada en vigor de la ley será:

- Facturación electrónica para empresas que facturen menos de 8 millones € - 24 meses desde la aprobación del desarrollo reglamentario, cuyo borrador se presentó en verano de 2023 y cuya versión definitiva se encuentra en tramitación por parte del Ministerio de Economía, Comercio y Empresa.

- Facturación electrónica para empresas que facturen más de 8 millones € - 12 meses tras su publicación en el BOE.

.png?width=500&height=179&name=Recursos%20JDE%20Factura%20Electr%C3%B3nica%20(2).png)

- La obligación de informar el estado (aceptación o rechazo y su fecha) por parte del receptor de la factura será:

- Información del estado para receptores que facturen menos de 8 millones € - 48 meses

- Información del estado para receptores que facturen más de 8 millones € - 36 meses

.png?width=500&height=179&name=Recursos%20JDE%20Factura%20Electr%C3%B3nica%20(1).png)

- Durante los 12 primeros meses desde la entrada en vigor, la factura electrónica se debe acompañar de un documento en formato PDF que asegure su legibilidad para las empresas y profesionales para los que aún no haya entrado en vigor la obligación de recibir facturas electrónica. Salvo cuando el destinatario de las facturas electrónicas acepte voluntaria y expresamente recibirlas en su formato original.

Veri-factu

-

- Las empresas que utilicen sistemas informáticos de facturación deberán adaptarse antes del 1 de julio de 2025.

- Los desarrolladores de sistemas informáticos dispondrán de 9 meses desde la Orden Ministerial de desarrollo técnico, no obstante, para contratos de mantenimiento plurianual contratados antes de este plazo, el periodo de adaptación será antes del 1 de julio de 2025.

Conclusión

El proceso de Facturación Electrónica regulado en el marco de la Ley “Crea y Crece” aprobada en septiembre de 2022 establece la facturación electrónica como el único sistema que podrá emplearse en las relaciones comerciales entre empresas y autónomos en España. La adaptación de los sistemas informáticos a la Facturación Electrónica en el contexto de la Ley Crea y Crece potenciará la transparencia en las operaciones empresariales, además de asegurar el cumplimiento normativo.

Solución de Neteris para la Factura Electrónica en Oracle JD Edwards

En Neteris estamos trabajando en la construcción de la solución de facturación electrónica para Oracle JD Edwards sobre nuestra plataforma Cloud (AWS), plataforma que actualmente ya dispone de servicios operativos para el SII y TicketBAI.

Propuesta de valor

Propuesta de valor